资讯

体育游戏app平台是以不会更正央行钞票欠债表的限制-开云集团「中国」Kaiyun·官方网站

体育游戏app平台

体育游戏app平台

府上图。记者:唐婧

解码互换便利新用具:“以券换券”不会导致央行扩表 或与二级市集买卖国债相得益彰

“第一期5000亿元,还不错再来5000亿元,以致不错搞第三个5000亿元……”央行行长潘功胜9月24日在国新办新闻发布会上官宣货币战略新用具——证券、基金、保障公司互换便利,令市集为之一振。

接近央行东谈主士暗意,互换便哄骗具相沿相宜条目的证券、基金、保障公司,使用债券、股票ETF、沪深300身分股等钞票为典质,从央行换入国债、中央银行单据等高流动性钞票。此举可显耀增强联系机构获取资金的便利性,且互换融资被限定于投资股票市集,有意于更好领路证券、基金、保障公司的沉稳市集作用。

市集对这项新用具仍有诸多疑忌。互换便哄骗具是央行在托底股市吗?会产生基础货币投放吗?哪些证券、基金、保障公司会相宜条目?10月7日,走动商协会副书记长徐忠发布签字著述,对上述问题作出讲述。

徐忠暗意,这次“互换便利”在施行过程中,莫得基础货币投放,不存在“扩表”,并不是所谓的“央行下场入市”。从操作旨趣上来看,与好意思联储的依期证券假贷便利(TSLF)肖似,是通过“以券换券”的体式增强联系机构融资和投资才智,收场了流动性相沿。金融经管部门会对子系机构的禀赋、条目作严格要求,并成就科学的典质率。

多名受访东谈主士暗意,该用具旨在处置央行对非银金融机构流动性相沿用具不及的问题。目下我国流动性的投放和回收一般需经由一级走动商-其他银行-非银的旅途层层传导,变成了货币市集的分层机制,而一级走动商又以买卖银行为主,这意味着非银金融机构流动性仍然较为依赖银行体系。

“中国东谈主民银行法则矩,央行不得径直向非银行金融机构提供贷款。这次央行采选‘以券换券’的状貌为非银行机构提供资金,既增强了非银行机构的融资才智,又讲理现存法律,未进行基础货币投放。”上海交通大学上海高档金融学院教授陈欣解读。

潘功胜也提到,国债、央行单据与市集机构手上握有的其他钞票比较,在信用等第和流动性是有很大分歧的。许多机构手上有钞票,然则在当今的情况卑鄙动性比较差,通过与央行置换不错赢得比较高质地、高流动性的钞票,将会大幅擢升联系机构的资金获取才智和股票增握才智。

还有不雅点以为,这是权力类钞票初次进入央行钞票欠债表,央行此举意在托底股市。对此,中国东谈主民大学中国本钱市集询查院联席院长赵锡军告诉记者,互换便哄骗具允许非银机构用手里的权力类钞票去置换央行的高等第信用和高流动性钞票,因为是“以券换券”,是以不会更正央行钞票欠债表的限制,但可能会更正央行钞票欠债表的结构并加多波动性,这对我国央行钞票欠债表的经管才智建议了更高的要求。不外,也有券商首席以为,互换便哄骗具的体量不会很大,不会对央行钞票欠债表带来很大影响。

赵锡军还指出,从狡计初志看,该用具旨在沉稳本钱市集,为非银机构在市集低迷期加杠杆提供有劲妙技,具体进展还要看服气出来后机构的使宅心愿。目下互换便哄骗具的配套服气还莫得出炉,除了联系机构的禀赋、条目,还有四大约点值得爱护,一是进入互换便哄骗具典质篮子的钞票规模,二是不同类型机构的互换执法和典质率,三是互换操作的期限和费率成本,四是何种情况下不错使用互换便哄骗具。

他山之石与原土素养:央行增信提高钞票流动性

接近央行东谈主士暗意,肖似的互换用具在国表里有不少得胜素养。好意思联储于2008年金融危急技艺推出了依期证券假贷便利(TSLF),允许一级走动商使用流动性较差的证券为典质,向好意思联储借入流动性较高的国债,便于在市集上融资,起到了提振市集的成果,2020年疫情技艺也再度启用。央行则是在2019年推出了央行单据互换(CBS)用具,允许一级走动商以银行永续债从央行换入央票,改善了买卖银行永续债流动性,对匡助银行刊行永续债补充本钱起到了较好的成果。

华泰证券张继强团队在《央行互换便利的形状与影响》一文中暗意,央行这次创设的互换便哄骗具采选“以券换券”形状,具体不错分为两个门径,第一个门径是相宜条目的非银机构不错将股票ETF等钞票典质给央行,换入流动性更好的钞票,举例把股换成债;第二个门径口舌银机构通过将换入的钞票卖出或典质等状貌在二级市集进行融资,获取的资金只可参加股票市集。

据了解,好意思联储创设的TSLF也采选“以券换券”形状,即好意思联储相沿金融机构提供流动性相对较差的证券或商品动作典质,用于交换高流动性的国债,后来金融机构可卖出高流动性的国债、或动作典质品向其他市集机构调换资金,起到了流动性纾困的作用。2008年金融危急之后,TSLF阶段性用量较高,初期限制就扩容到1000亿好意思元,峰值达到2000亿好意思元。

上述著述先容,好意思联储的流动性便哄骗具一般不错调养可禁受的典质品类型和规模,以更灵验地搪塞特定市集的波动,即“哪个市集有问题,就禁受哪个市集的典质品”,起到特定纾困的作用。这次新设的互换便哄骗具和TSLF有肖似之处,但我国的法则要乞降操作试验与好意思国不同,两项用具也有两点要紧互异:一是我国互换便利的资金只可参加股市,而TSLF是为一级走动商提供流动性挽回,不限制具体用途;二是互换便利的典质品瞻望主若是股票类钞票,TSLF典质品不错是债券、单据、ABS、股票等。

我国通常的用具是2019年推出的央行单据互换(CBS),允许一级走动商以银行永续债从央行换入央票。2019年,央行为了提高银行永续债流动性,推出了央行单据互换用具。CBS面向一级走动商进行公开招标,央行从中标机构换入永续债,同期向其换出等额央行单据,到期时,央行与一级走动商相互换回债券。

中信建投证券周君芝团队撰文指出,互换便哄骗具与CBS通常之处在于,二者皆是将偏低信用(流动性偏低)钞票与央行总计的高信用等第(流动性较高)钞票互换,为低信用钞票增信,提高抵质押品流动性。CBS提高了银行永续债的市集流动性,增强市集认购银行永续债的意愿,从某种真谛真谛上讲,握有永续债就就是握有央行的债券,从而相沿银行刊行永续债补充本钱,为加大金融对实体经济的相沿力度创造有意条目。

正如互换便哄骗具相沿的钞票规模有限,CBS禁受的银行永续债亦然有条目的。彼时,央行说合部门阐扬东谈主就创设央行单据互换用具答记者问暗意,央行单据互换操作可禁受讲理下列条目的银行刊行的永续债:一是最新季度末的本钱富饶率不低于8%;二是最新季度末以过时90天贷款意想的不良贷款率不高于5%;三是最近三年累计不赔本;四是最新季度末钞票限制不低于2000亿元;五是补充本钱后或者加大对实体经济的相沿力度。

周君芝团队进一步指出,互换便利与CBS有四大不同之处:一是参与主体不同,CBS参与主体是一级走动商,互换便哄骗具是相宜要求的券商、保障和基金;二是抵质押品不同,CBS抵质押品是银行永续债,互换便哄骗具抵质押品是债券、股票ETF和沪深300身分股;三是从央行调换的钞票不同,CBS调换的是央票,互换便哄骗具调换央票除外,还可调换国债;四是操作规模不同,CBS互换所得央票,不行用于现券买卖或买断式回购,但可用于典质;互换便哄骗具所得国债和央票夙昔何如操作,联系细节仍尚未明确。

上述央行说合部门阐扬东谈主还暗意,由于央行单据互换操动作“以券换券”,不波及基础货币隐隐,对银行体系流动性的影响是中性的。从这少许来看,CBS与互换便哄骗具亦然肖似的。具体操作经过上,CBS采选固定费率数目招标状貌,面向公开市集业务一级走动商进行公开招标。央行从中标机构换入及格银行刊行的永续债,同期向其换出等额央行单据。到期时,央行与一级走动商相互换回债券。银行永续债的利息仍归一级走动商总计。互换便哄骗具的具体操作经过则仍有待金融经管部门进一步明确。

永续债的原土素养无疑是得胜的。自2019年CBS创设于今,中国银行业累计刊行永续债跳跃3万亿元,永续债一经迟缓成为银行补充本钱的蹙迫用具。

高流动性钞票那处寻:或与买卖国债相得益彰

中信证券首席经济学家明明告诉记者,互换便哄骗具旨在向非银机构提供流动性相沿,对提振股市信心有积极作用。此外,央行向非银机构置换权力钞票的同期提供国债、央票等高流动性钞票,而这些高流动性钞票的着手正来自于央行对国债的净买入。这也与央行8月以来开展的国债净买入操作相互呼应,从这个角度来讲,二级市集国债买卖和互换便哄骗具一定进度上是相得益彰,央行实质上不错收场股债两市的协同相沿。

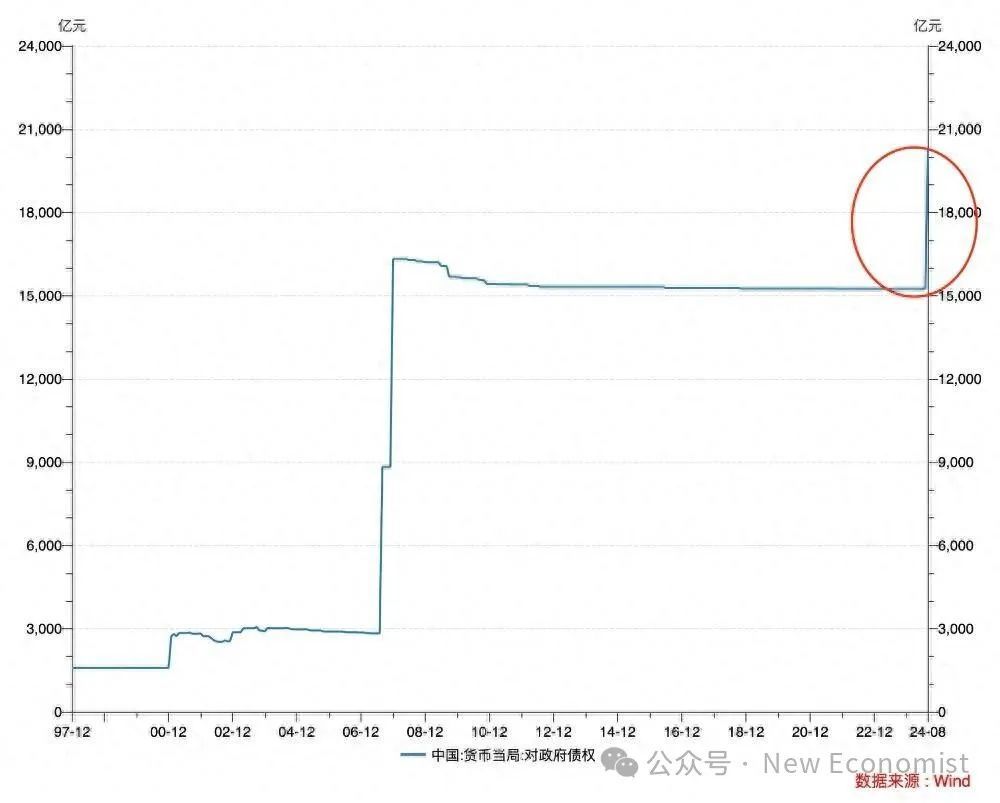

8月30日,央行公告,2024年8月东谈主民银行开展了公开市集国债买卖操作,向部分公开市集业务一级走动商买入短期限国债并卖出永远限国债,全月净买入债券面值为1000亿元。9月30日,央行公告,2024年9月央行开展了公开市集国债买卖操作,全月净买入债券面值为2000亿元。央行最新公布的货币当局钞票欠债表浮现,8月末央行对中央政府债权余额为20311.26亿元,不仅环比加多5070亿元,亦然2008年以来初次正增长。有分析以为,这意味着8月当月央行不仅开启了公开市集国债买卖操作,还落地了国债借入操作。

华泰证券张继强团队撰文称,目下央行握有的国债意想有2.03万亿元,这不错聚拢为央行互换便哄骗具的“枪弹”。后续央行还不错通过国债买卖、国债借入等操作加多限制。著述指出,互换便哄骗具不错显耀提高非银加杠杆的才智。股票ETF的质押率通常在3-6折,而换成国债后的质押率在9折傍边。数据浮现,罢休2024岁首,股票质押总限制在2.5万亿元傍边,而央行手中的国债就跳跃2万亿元,“枪弹”可谓颠倒富饶。

民生银行首席经济学家温彬曾告诉记者,在股票市集的下行阶段,部分泄漏不好的股票流动性较差,证券、基金、保障公司不错使用互换便哄骗具裁汰调仓时产生的特等成本,更便捷获取到调仓所需资金,且互换完成后再次购入廉价股票也有意于裁汰合座握仓成本。因此,该用具在股票市集低迷时可能会更受趣味,其有助于证券、基金、保障公司实时获取资金进行调仓或增握,进而股东市集行情企稳回暖。

不外,在招供互换便哄骗具沉稳本钱市集作用的同期,上述著述也提到,保障等非银机构目下边临的问题更多是缺钞票,而非缺资金。毕竟,经济增长和上市公司盈利很难统统靠货币战略来处置。本轮金融战略组合拳和9月提前召开的政事局会议有助于提振市集信心和风险偏好,但股市趋势性行情照旧要靠增长和盈利运行,现时价钱信号偏弱和股市盈利偏弱的试验仍有待更正。从这个角度来讲,后续财政战略和房地产战略等矫正举措需要变成协力,微不雅主体引发机制的重建也很关节。

前海开源基金首席经济学家、基金司理杨德龙还告诉记者,互换便哄骗具有意于加多非银机构流动性、提振本钱市集信心体育游戏app平台,但夙昔具体的落地情况还要看金融机构自己的使宅心愿。这也意味着,后续的配套服气对机构的使用积极性颠倒关节。■